2021年3月30日,曾高调上线的腾讯投资部官网,毫无预兆地消失了。这好比一声令响,宣告了此后的沉默。

然而,经过我们对腾讯近十年在企服行业的投资发现,其并不是一个低调佛系的投资者,毕竟十年投出超150个企服项目的成绩,是连一线机构都比不过的。

尤其在2021年,腾讯在企服行业的投资十分激进。数据显示,2021年,出手次数和金额更是创造了近年之最,多达55起,涵盖各个行业,各个阶段,步入了全面开花季节。

两条逻辑与三个特征

整体来看,腾讯在企服领域的投资在近几年呈现了逐年增长之势,从2015年开始试水,到2021年到达新的顶峰,从投资轮次来看,在前几年,腾讯相对更喜欢投资成熟的项目,所以中后期项目偏多,据报道,早期的腾讯喜欢投行业老二,一位前腾讯投资部员工解释背后的原因,“性价比高,可以靠腾讯的力量扶持成为“第一”。

从2018年底开始,腾讯开始在早期项目上进行布局,甚至曾亲自孵化一些项目。

时至今日,腾讯在企服领域的投资已经涵盖了早中后期所有阶段。特别是在早期领域,腾讯表现得势头强劲,有数据显示,企业服务赛道的早期投资数量在2021年达到了16起,达到历年第一高。

纵观这150多个项目,我们发现腾讯在企服行业的投资有三大明显的特点:其一,腾讯会在多个项目中多次连续出手。对此,腾讯投资李朝晖曾在采访中透露:“对于我们来说,就算是个A轮的机会,我也要想C轮、D轮,甚至更久之后的事情。”

比较典型的有大数据行业独角兽明略科技,2017年起,腾讯参与了明略科技的C轮10亿人民币融资。在2019年3月的D轮融资中,作为领投方的腾讯又追投20亿人民币。一年后,在明略科技的E轮和同年的E+轮中,腾讯再次加注,这两轮融资总金额高达5亿美元。

其二,在企业微信生态中长出的项目或者紧密相关的领域,腾讯“砸钱”似乎是不讲逻辑和道理的,多轮跟投,天使轮投资的项目比比皆是。比如获得腾讯多次投资的电子签厂商法大大,CRM领域头部企业销售易,平台型厂商云徙科技,企业私域营销SaaS厂商微盛•企业管家等。

对于外界关注的边界问题,腾讯方面认为,“我们不完全排斥有竞争的公司,而且我们在很多Case上也会说服有竞争关系的公司接受我们的投资。”

这里需要提到的是做云视频会议的小鱼易连和做电子签的法大大。在腾讯投资小鱼易连之前,其内部就已经有了云会议相关软件,但这并没有妨碍腾讯成为小鱼易连的投资人,甚至2020年,在疫情催化下,腾讯有意识地增加了在音视频会议上的投资。

同样,腾讯在电子签领域的唯一标的法大大,也一直是腾讯云生态的重要伙伴,但2021年,腾讯也正式推出了自己的电子签业务。按理来说,双方也有竞争点,但在去年腾讯还领投了法大大D轮9亿元融资。

一个细节是,腾讯在投资相关项目时,在内部非常透明,都会与CSIG领导层包括腾讯公司高级执行副总裁、云与智慧产业事业群总裁汤道生(Dowson)去讨论。

其三,与其他领域投资布局不同的是,腾讯在企服领域的投资主要集中在中国市场,海外项目几乎可以忽略不计。对于这一点,似乎可以印证此前腾讯的一个说法,即腾讯投资的大原则的是,只投看得懂的东西。

此外,我们也看到了腾讯在投资企服上的“偏爱”,从2016年甚至更早,腾讯就一直在持续布局三大细分领域:CRM、营销SaaS和安全。

其中,CRM和营销SaaS并不难理解,CRM是海外最先跑出高市值公司的赛道,也是最早诞生的SaaS细分领域,不管是产品、模式还是估值,都能看得比较清楚,至少不会踩坑。而营销类SaaS则是伴随着微信小程序的配套,比如早期的微盟、有赞以及新兴起的私域或者全域流量运营厂商。

让人颇感意外的是,早在2012年腾讯就投资了安全领域厂商知道创宇,而如今腾讯在安全领域的投资开始变得频繁,先后投资了悬镜安全、青藤云安全、未来智安等企业。

值得注意的是,除了上述三个持续布局的领域,2021年,在政策推动下,教育类SaaS也成为了腾讯布局的重点细分场景之一。

此前腾讯投资方面也曾表示,在产业互联领域,腾讯主要依靠两条投资逻辑:一是直接寻找拥有专业服务能力和高技术含量的项目;二是寻找其服务对象与腾讯用户存在广泛交集的企业服务产品。

通过翻看腾讯近十年的企服投资项目,我们也直观地感受到了这两条投资逻辑在现实中的映射。

关于第一点,尤其在这些项目中能够体现,比如2014年由腾讯领投,前后共参与五轮融资的看准网(BOSS直聘);如今已经上市,并在2015年就曾获得腾讯投资的国内第一批SaaS企业微盟;同年,腾讯投资的物流SaaS新晋独角兽G7;2020年投资的美国RPA独角兽企业UiPath等,它们都是能够依靠自身专业能力完成服务客户的闭环的。

在第二点上,我们看到了腾讯投资项目与其自身业务布局的协同,比如2017年领投的容器云领域的灵雀云,近两年投资的软件定义存储厂商星辰天合XSKY,它们能够帮助腾讯云在底层技术上抢占前沿技术。同理,在近两年的低代码风潮下,腾讯在2021年领投了低代码厂商轻流。

综合来看,不同于游戏领域主航道发展必须依赖投资加固护城河,腾讯在企服投资上既保持了与业务发展的协同,也没有忽视作为财务投资人在政策方向上的敏锐。

节奏开始变化

“腾讯战投最近的速度变得非常非常慢。尤其是对比此前平均一个星期就要决定是否投一家公司,后来甚至每周要拍板两次的节奏。”一位产业基金创始人对投中网表示。

再细究“速度变慢”背后的原因,却无人知道。可能的猜测倒是有两点,其一在大环境下,现在企服行业好项目真的很少,其二,受监管层面影响,腾讯战投开始收缩。

其实,更细微的变化一直在发生着,比如去年某CRM大厂宣布的新一轮融资中,闭口不谈领投方,但又用业务联系等词隐晦地向外界传递着答案,再比如,今年多家公司的融资新闻中,出现了老股东某互联网厂商,而稍加分析,也能知晓这背后的资方。

而今年的这种慢或许将腾讯在企服领域的节奏拉回到了六年之前。

对于中国市场而言,2016年是企服行业的投资元年。

这一年,消费互联网流量见底,资本开始把目光移向产业互联网,一大批初具规模的创业公司开始出现,并不断刷新了融资记录。同年,腾讯推出企业微信,开始进军企业协作服务领域,腾讯云也出现了雏形,开始深入各行业场景。

据悉,在2016年到2018年“930”之前,腾讯投资主要聚焦在了与腾讯云相关的产业生态。在2017年腾讯举办的全球合作伙伴大会上,彼时的腾讯投资管理合伙人李朝晖表示,未来腾讯投资的重点是四个赛道:优质头部内容、前沿技术、企业服务、新零售。

这个阶段,腾讯投资对企服的野心,已经不止于浅尝辄止,而是加大了投资金额,加快了投资节奏,但相比于近两年,出手次数还是比较少。

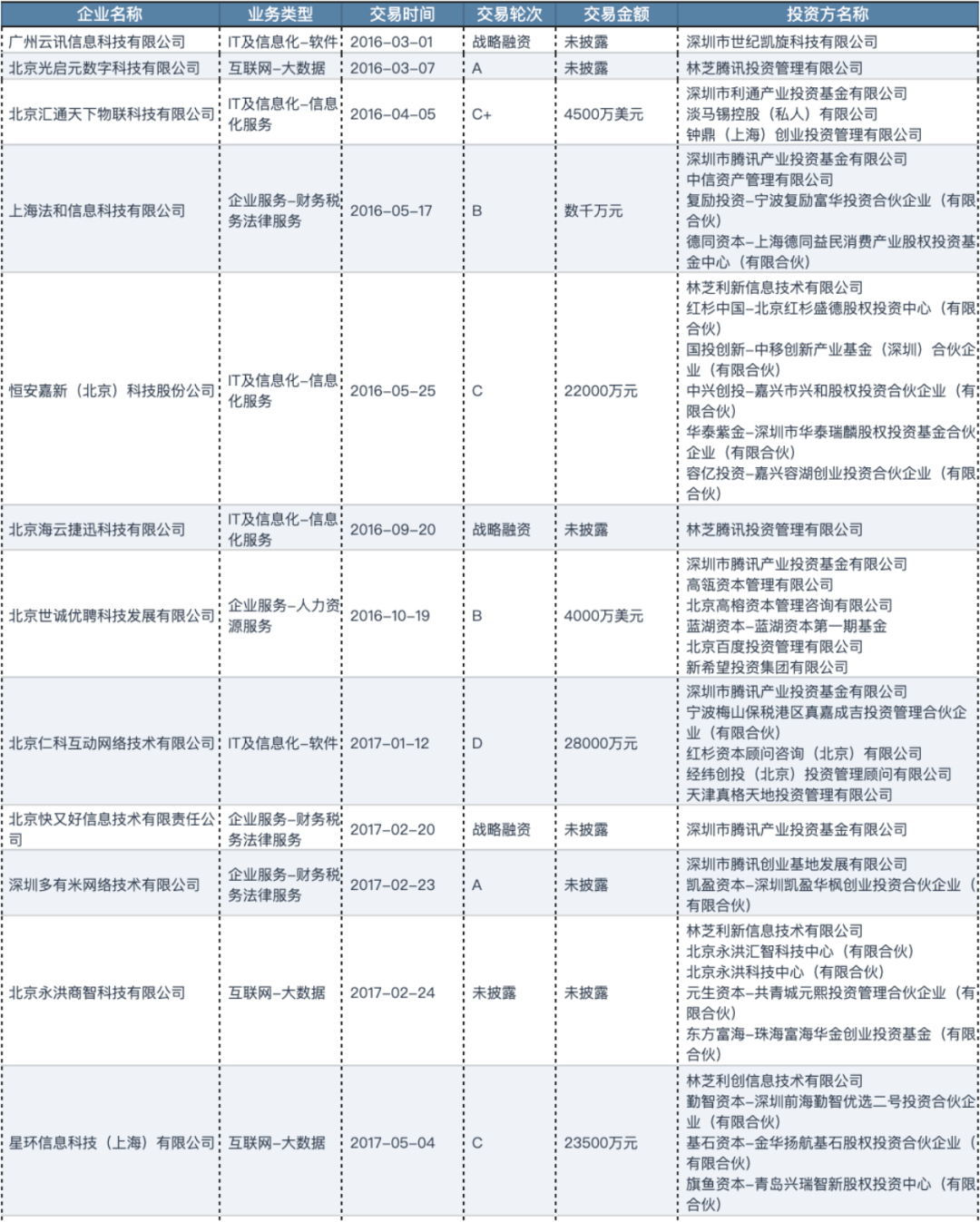

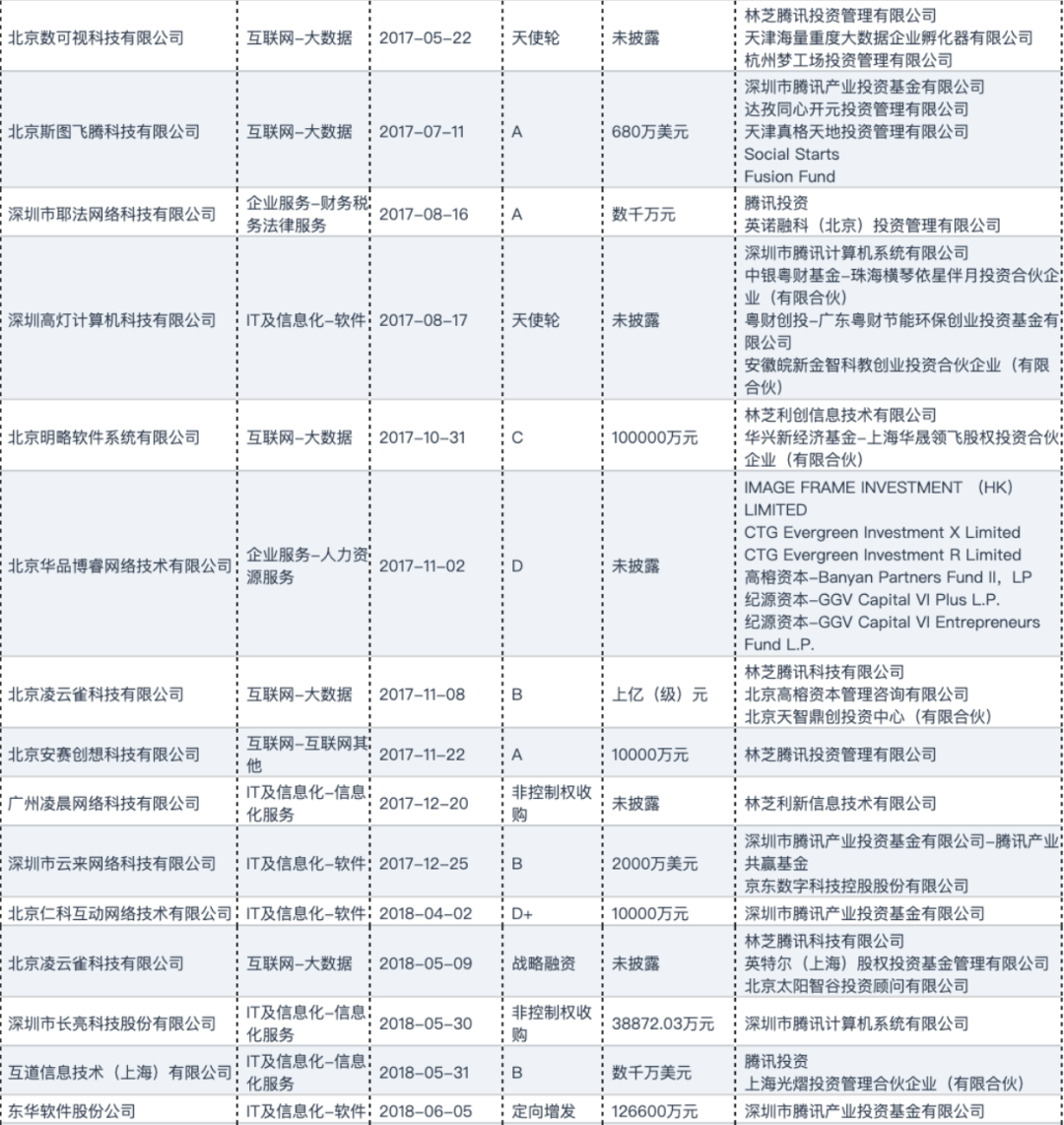

图/2016年到2018年930前投资的企服项目

图/2016年到2018年930前投资的企服项目

其中,比较典型的有明略数据、销售易等。这两个项目都是在2017年完成的,先是在1月12日,领投了销售易的D轮融资,金额为2.8亿,后在10月,参与了明略数据的C轮融资,金额为10亿人民币。

也就是在这个期间,腾讯开始与一线投资机构开始投企服项目,包括但不限于:红杉、经纬、GGV等。同样,该期间腾讯在企服方面的投资主要集中在中后期,一线相对成熟的领域和项目,而早期项目的发现功能目前主要由腾讯的开放平台、创业基地等承担。

更大的转折在2018年9月30日出现,这一天,腾讯官方宣布进行成立以来的第三次大规模组织架构调整,产业互联网被腾讯提到了前所未有的高度,一场涉及整个腾讯的变革由此拉开序幕。

一个多月后,马化腾给《中国企业家》的书面回复中曾提及腾讯投资的变化。一,投资范围有一定扩大,未来会加强产业互联网的投资。二,强化升级投后服务。

于是,我们看到在同一年的腾讯全球合作伙伴大会上,腾讯宣布推出了云启计划,腾讯云总裁邱跃鹏介绍,“云启”产业计划的重点是产业互联网。腾讯将从资本、资源、技术、能力落地和商机五大领域,加速推动产业互联网发展。

至此,在ToB投资领域,腾讯也完成了自己的闭环布局,即腾讯战投聚焦中后期项目,而“云启”计划则关注早期项目的发掘。

在腾讯的眼中,互联网的下半场是产业互联网的天下,从企业微信到千帆计划,尤其是在930变革之后,一切都按下了加速键。

根据CVSource投中数据显示,2018年,腾讯在企业服务领域的投资有15起,2019年投资17起,在被疫情冲击的2020,也连续投资了17起企业服务类项目,包括数美科技、销售易、法大大、BOSS直聘、太美医疗、博思软件等超过50家公司。

值得一提的是,腾讯在企服领域第一笔投资发生在2010年,CVSource投中数据显示,当年腾讯共投了12个项目,其中有两个企服项目——行云和康创联盛,前者是游戏云供应商,后者则是社交软件运营服务商。而腾讯投的第一个企服项目行云,是与创新工场一起合投的。

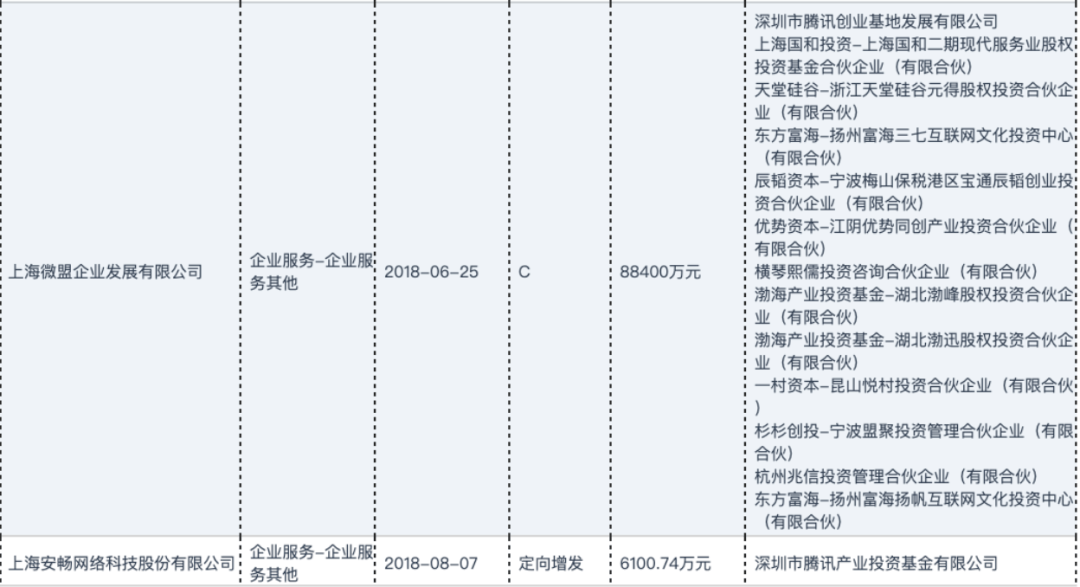

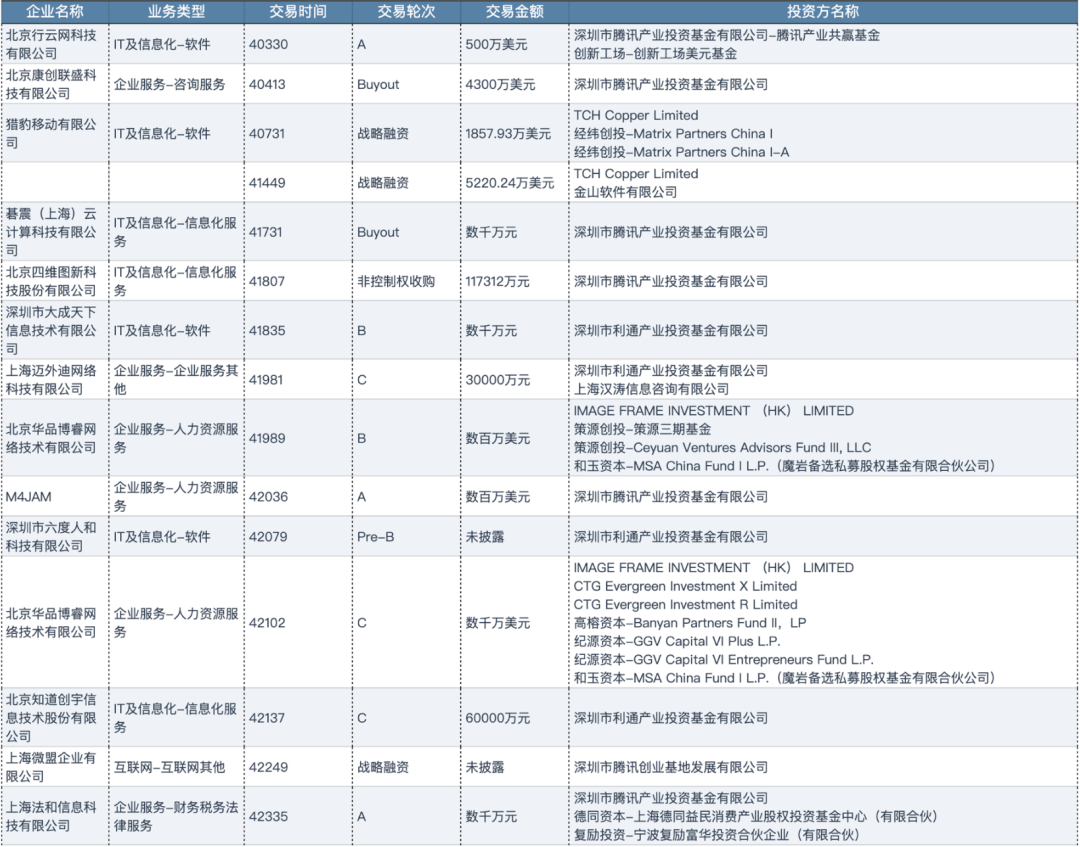

可以看到,这两个项目更多是为了服务腾讯彼时的游戏和社交业务所布局的,并不是出于对To B业务探索,而这样的逻辑一直持续到了2015年。腾讯投资董事总经理姚磊文此前在接受采访时也谈到:“2010年到2015年为前沿布局期,当时整个To B行业尚处起步阶段,当时开始关注在CRM领域的机会。不过这一阶段,腾讯投资的代表性案例是金山软件。”

在2011年,腾讯投资旗下TCH Copper Limite就增资了金山软件旗下的猎豹移动,并在2013年完成了4698万美元的新一轮增资,直到2014年猎豹移动拆分上市,腾讯才推出,并获得了可观的收益。

图/2011年到2015年企服项目

图/2011年到2015年企服项目

从2011年的零星布局,一直到2021年达到了最高点,腾讯在投资数量和金额上的持续增长。转眼间,在2022年,腾讯在企服方面的投资节奏又开始变慢,第一季度仅出手6次。

虽然暂时无法预测,腾讯今年在企服投资上会持续走低,还是会长出新的最高点,但从市场整体环境来看,企服行业今年投融资情况并不乐观,不少FA都谈到相较去年,最近完成融资的SaaS项目很少。

藏在大幕之后

通常而言,CVC战略投资有两个主要目的,一个是潜在收购机会,另一个是了解行业最新的技术。在外界看来,腾讯投资的目标就是以建立生态为出发点,就像Google venture 的风格。

这个观点在其投资动作中,可以得到印证。此前李朝晖曾提到:我们的使命是探索腾讯未来可能性,所以不会把自己限定在某一个边界里,比如一定为腾讯目前的某个业务、某个战略服务。或者腾讯股价跌了,就少投一点,下半年形势不同了,又转变策略,这不是我们运作的方式。

树大招风。

根据腾讯发布的2021年财报,在主业增长遭遇瓶颈的情况下,投资收益一枝独秀,占到了总盈利的65%,腾讯历史上首次出现投资收益超过主营业务利润。

此前2021年3月的一则数据显示,也表明了腾讯成为了2021年的最牛风投公司,因为其目前全部入股的公司多达1200多家,并且持仓总市值达到了1.82万亿。

在这种情况下,我们可以理解腾讯所担心的“敏感”,但腾讯似乎忘记了在企业服务领域,不会再出现一家通吃的情况,也很难再依靠投资找到下一个“拼多多”、“京东”和“美团”。

相反地,即便其在企服领域投资来势汹汹,但依旧难以改变短期内的被动局面,所以腾讯对于企服方面的投资不必紧张与忧虑,反而该更从容和坦然才对。

一个新的背景是,在腾讯三月底公布的财报显示,2021年腾讯金融科技和企业服务板块的营收达到了479.58亿元,首度成为腾讯营收贡献最大的业务板块。同时随着市场环境的变化,腾讯重定IaaS及PaaS的发展重心。

一边是重仓国内的企服项目,另一边又围绕腾讯的主业务,拓展生态。在投中网看来,这并不是腾讯主动选择的结果。

以腾讯云和企业微信为例,2021年,在华为云、天翼云等竞争对手的炮火猛攻下,腾讯云的增长并不乐观,但一个共识是,即便艰难,腾讯云也是腾讯的必选项,这样的情况下,腾讯只能做大生态,摒弃传统的依靠IaaS及PaaS的既定路线。

在企业微信侧,虽然2021年,企业微信上的真实企业与组织数已经超1000万,活跃用户数超1.8亿,但截至去年8月底,钉钉的用户已经突破5亿,服务组织数超过1900万。

与此同时,在2021年腾讯投资的不少企服厂商中,其客户目标都集中在了中小企业身上。

在数字化趋势的催化下,企业微信与钉钉之间的竞争进入到胶着阶段,不同于钉钉的明显优势,企业微信背后还有飞书等追赶者。所以,即便去年腾讯已经开始切换了主航道,但在企服领域,其面对的挑战依旧严峻。

所以回看近几年企服行业的发展,虽然腾讯如此舍得,花费百亿巨资投资布局,但不可否认,还是晚了。