8月18日,和A股市场死磕五年后,博纳影业终于成功登上深交所主板。

上市首日,博纳以6.04元/股价格开盘,盘中触发临时停牌,恢复交易后二次涨停,股价最终于7.24元,涨幅43.94%,达到新股首发涨幅天花板。

回顾2016年4月博纳从纳斯达克退市,到如今重回A股市场的这段历程,创始人兼CEO于冬直呼“我走得好艰苦!”

博纳是国内首家从事电影发行业务的民营企业,早期以发行港片起家,承包发行近八成的港片。近几年博纳更是被称作主旋律电影的“爆款制造机”,两部《长津湖》累计票房近百亿,《中国机长》、《红海行动》等票房也在30亿元左右。

博纳在业务端风生水起,在资本市场却有些生不逢时。

2010年,博纳赴美上市恰好赶上美国的影视资本寒冬,上市首日股价破发,跌了22.6%。后期即便有《智取威虎山》这样的作品,公司股价也一直在下跌,市值最高时只有60亿元,不及同行华谊兄弟市值高点的1/10。

退市后,博纳积极寻求A股上市机会。2017年,黄晓明、章子怡等一众明星嗅到了机会,在博纳首次A股递表前突击入股。

但他们踩中了影视行业下行拐点,博纳上市之路也极其坎坷,以至于走了整整五年才走到头。

截至发稿,博纳的市值已经达到109.4亿元,在业内属于中上水平,超过横店影视和华谊兄弟,不敌光线传媒和万达影业,较2016年退市时55亿元市值翻倍。但黄晓明们仍然未解套。

博纳能在A股市场获得理想的估值吗?近几年的主旋律电影给它赚了多少钱?五年前加盟博纳的诸多明星股东,如今解套了吗?适合国内影视股的投资逻辑到底是什么?

01、主旋律与国外永居权

近几年大火的主旋律电影市场,博纳是绝对的赢家。

从市场整体情况来看,2017年-2021年票房排名前十的主旋律影片中,博纳出品了其中的6部影片。

自2014年博纳推出《智取威虎山》奠定公司主旋律电影基调后,博纳出品了11部票房过亿的主旋律电影,影片数量占全部票房过亿主旋律影片的42.3%,累计票房占比55.1%。

高票房带来的收入一定程度弥补了近两年线下影院惨淡的业绩。

从收入结构上看,2017-2019年公司的投资、发行、影院三大主营业务占比相近且占比年变化较小。2020年疫情爆发后,影院基本处于停业状态,影院业务的收入占比下降至 25.17%,而受《长津湖》等影片票房影响,投资业务的收入占比上升至46.67%。

2021年,博纳实现收入31.24亿元,同增94%,从营收规模上已经摆脱2020的颓势,与2019年基本持平。当年票房最高的《长津湖》,贡献了其中的1/3。

今年上半年,因《长津湖之水门桥》上映,公司营收再次实现快速增长,增幅达到81.89%。

作为中国目前参演人数最多的一部影片,博纳制作《长津湖》的成本达到7.3亿元,将影片投资的毛利率拉低到28%。其他影片如《中国机长》《中国医生》虽然票房相比较低,但制作投入较小,影片投资毛利率在60%以上。

博纳能高频产出爆款,主要是因为经过十几年的探索,已经总结出了一套相对成功的“主旋律+香港导演+全明星阵容”主旋律电影商业模式。

相对于内地导演,香港导演对好莱坞工业流程比较熟悉,对中国文化也有独到的理解,一定程度上能摆脱过去主旋律作品生硬讲道理的套路,将商业化与主旋律结合,呈现更新鲜的视听感受。

但这种模式难免也会变成下一个套路。《中国医生》播出后,反响不如《中国机长》一定程度上也说明了换汤不换药的套路,市场并不买账。

拍主旋律电影,同样也有于冬英雄主义的私心。

于冬出生于上世纪70年代,从小看过多遍《上甘岭》《英雄儿女》,“每个画面都记得,每句台词都会背”。做主旋律电影,是希望拆除过去主旋律电影与今天年轻人中间的墙。

在他看来,信仰与理想,是全世界通用的电影语言,能把一个电影公司从两三个人的小作坊做成上市公司,他也是这个时代的英雄。

纳斯达克上市那天,于冬要求升五星红旗,“那一刻,华尔街因为中国电影人的到来而升起五星红旗,那一刻,具有非凡的历史意义。”这种热情最终被资本市场一瓢冷水浇灭了。

十二年之后,博纳回到了中国的资本市场,伴随这个热点的是,要求升五星红旗的于冬具有新加坡永久居留权。

02、明星被套5年,浮亏近半

上市当日,敲钟现场众星云集。

于冬带着太太金巧巧和一双儿女出席活动,疑似以行动回应绯闻。导演陈凯歌、徐克,电影人黄建新,以及原中国电影集团董事长韩三平等人,作为于冬重要的事业伙伴,与于冬一起站上了敲钟台。章子怡、李冰冰、李晨、林永健等诸多明星则亲临现场,为其捧场。

为其站台的明星中,不少是博纳的合作伙伴,甚至是博纳的小股东。

招股书显示,张涵予、黄晓明、章子怡、陈宝国、黄建新、韩寒和毛俊杰等明星,都是博纳的股东。

其中,张涵予和黄晓明分别持有博纳0.25%比例股份,是明星股东中占比最大的,章子怡、陈宝国紧随其后,分别占比0.15%和0.1%,黄建新、韩寒、毛俊杰则相对较少。

这些明星股东,都是在2017年3月31日,博纳首次A股递表前,以150亿元的市值,14.55元/股的价格突击入股,包括明星股东在内的投资者合计投资近10亿元。

当时的A股影视公司,刚经历过一场疯狂,乐视网、暴风集团在爆雷之前缔造的财富神话,任谁都难以拒绝,再往前,冯小刚减持华谊兄弟转眼套现2个亿的资本故事也让很多明星直呼没有在上市时股票是一件很大的伤心事。

这些明星突击入股,在资本市场上搏一把,也就顺理成章了。

随着博纳成功上市,被套牢五年之久的资金,终于迎来“解套”的机会。但按目前博纳7.96元的股价,这些明星浮亏超过40%,亏损额在200万-2000万元之间。

按规定,这些明星股东以及其他机构投资者均有长达一年的限售期。预计到2023年8月,博纳将面临7.8亿股限售股的解禁,占总股本比例的56.77%。

大比例解禁会给那时博纳的股价带来多大的影响目前未可知。

到明年解禁时,明星股东的持股时间已经超过六年。假设投资人要求的回报率为4.75%(一年期银行同期贷款基准利率),只按照单利计算,博纳的股价还需要上涨130%,才能让这些股东在交易过程中获利。

就市场其他影视的公司的股价来看,能达到这个股价的公司并不多。这也意味着,如果这些股东们想在解禁期后成功抽身,博纳未来这一年自身的业绩要给力,影视资本市场环境也需要一定程度的回暖。

一边是明星股东10亿资金套牢,另一边却是老板于冬在2017年递表前成功套现十几亿元。

03、影视股的投资逻辑难以逆转

投资者从一家公司获得回报的形式包括两种:直接分红和资本利得。

前者与公司业绩挂钩。

分红,一般是在盈利的基础之上,预留出未来发展需要的资金,还有盈余才会进行分红。按照招股书里的盈利情况,博纳算得上是影视公司里的佼佼者。

不过,招股书显示,博纳在过去三年的时间里没有向股东进行过现金分红。

后者,资本利得,也就是股票低买高卖赚取的差价,与公司的预期业绩相关,当然也和市场情绪、流动性相关,但在这些外部因素上,单个公司主动发挥作用的空间有限。

而从长期来看,影视类公司已经越来越不受资本的待见。

2016年以前,电影或者院线公司上涨有一个主线逻辑,即影院下沉和渗透率提升,这个逻辑又根植于人口红利和人均可支配收入的增加,支线逻辑则是当时疯狂的并购潮。影视行业的并购以华谊兄弟收购冯小刚的东阳美拉,唐德影视收购范冰冰的爱美神达到了高潮。

距离钱最近的行业往往容易滋生利益输送、钻政策条例漏洞等乱象。随着重组新规补漏、阴阳合同的曝出、整治天价片酬,整个行业迅速黯淡下来。

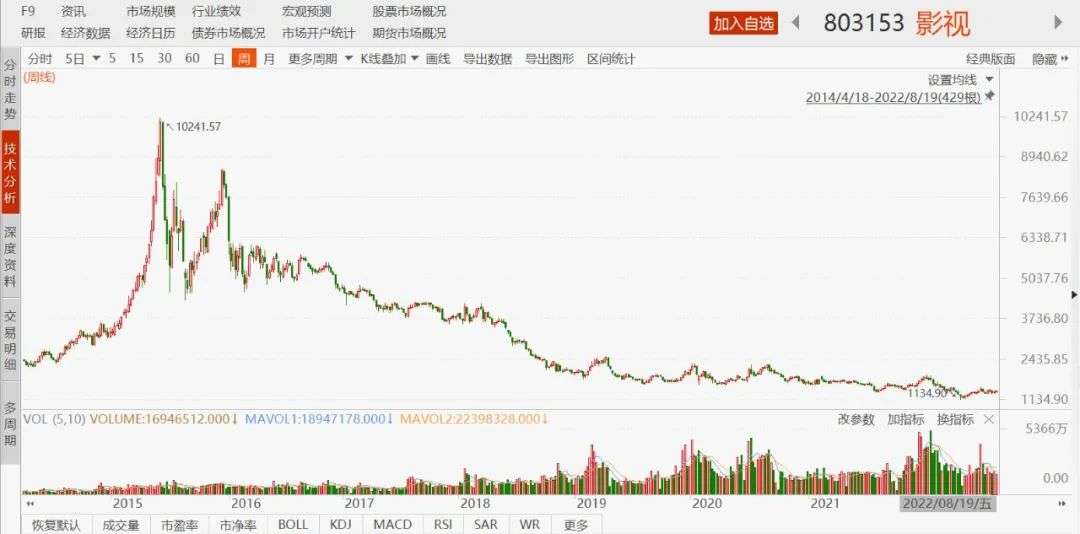

2016年以后,影视公司股价指数步入下跌通道。

(来源:东财Choice)

影视股陷入长期的低迷和沉寂,表面上看是因为政策影响,实际上有更深层次的内在原因。

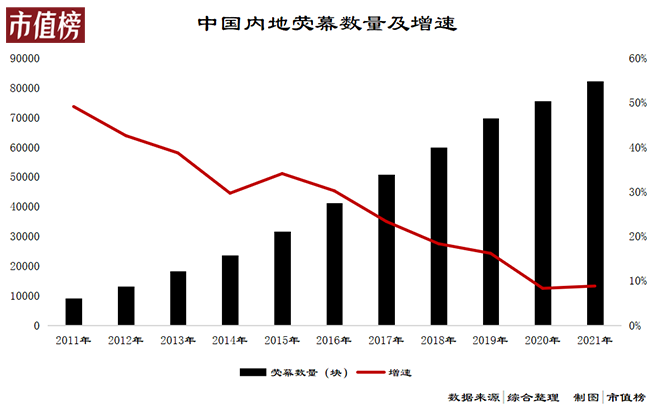

第一,市场需求相对饱和,即使没有疫情,也可能接近天花板了。

2022年上半年内地总票房报收171.73亿,同比下降超过三分之一。实际上,从2016年开始,除2017年之外,总票房增速明显进入个位数的低速增长期。

从2018年开始,中国内地荧幕数量的增速低于20%,2020年和2021年均低于9%。和2011年相比,2019年每块荧幕产生的票房下降了三分之一,边际收益越来越低,渗透率的提升也将越来越缓慢。

第二是偶发性强、确定性低。

典型如北京文化,是中国影史前三《战狼2》《你好,李焕英》《流浪地球》的出品方或者出品方之一,战狼2在上映期间,北京文化股价大涨,但从长期来看,业绩还是一般,再加上内斗,股价已经跌到地心去了。

所以,影视传媒类的上市公司只有在押中爆款之类的利好消息刺激下的波段性行情。

正如高毅资产的董事长邱国鹭所言,“影视股最大的问题是缺乏持续性,有一茬没一茬的,很多时候根本是靠运气,盈利模式没有可复制性。”

资本市场想要的是芝麻开花节节高的业绩、较高的业绩增长预期、稳定充裕的现金流入,影视传媒股一个要素都不满足,还有一些股东在公司的阶段性行情中果断出手套现离场,更是加强了投资者对于影视股只能博短线的认知。

疫情常态化的当前,电影票房出现了明显的两极分化。2021年春节的《你好,李焕英》和《唐人街探案3》包揽了同期80%的票房,国庆档的95%票房由《长津湖》和《我和我的父辈》创造。

每年上映几百部电影,大多成了“炮灰”。以疫情前的2019年为例,根据第三方平台统计的《2019年国产电影票房最低TOP100》,这百部电影加起来总票房才306万元。

为了分散风险,也为了不错过爆款,一部电影背后往往有十几甚至几十个出品方、联合发行方。这种“同甘共苦”一方面会让各投资发行方更趋近于电影大盘的表现,另一方面从爆款分到的羹根本无法覆盖众多电影的成本。

博纳全产业链布局,有不少口碑和票房都不错的作品,也有发行业务和影院,相对来说抗风险能力较强,但在行业增量有限、确定性低的大环境之下,即使能做到最优,也未必能逆转投资逻辑。

对明星股东来说,解套也就成了一件遥远的事。